Was sind Zahlungsabwickler? Umfassender Leitfaden für Affiliate-Netzwerke

Erfahren Sie, was Zahlungsabwickler sind, wie sie funktionieren und warum sie für Auszahlungen an Affiliates unerlässlich sind. Verstehen Sie das Zahlungssystem...

Erfahren Sie, wie Zahlungsabwickler funktionieren, welche Rolle sie bei Transaktionen spielen, welche Sicherheitsmaßnahmen es gibt.

Zahlungsabwickler sind spezialisierte Finanzdienstleister, die als unverzichtbare Mittler zwischen Händlern und Finanzinstituten agieren und so sichere sowie effiziente elektronische Transaktionen ermöglichen. Wenn ein Kunde mit Kreditkarte, Debitkarte oder digitaler Geldbörse bezahlt, übernimmt der Zahlungsabwickler die komplexe Arbeit im Hintergrund: Er leitet Transaktionsdaten weiter, prüft die Verfügbarkeit der Mittel und transferiert das Geld vom Bankkonto des Kunden auf das Händlerkonto. Täglich werden weltweit Milliarden Transaktionen über diese Unternehmen abgewickelt – große Anbieter wie Stripe, Square oder Adyen bewegen jährlich jeweils über eine Billion Dollar. Ohne Zahlungsabwickler wäre moderner Handel undenkbar: Sie bilden das unsichtbare Rückgrat, das jeden Online-Kauf, jeden Kartenzahlungsvorgang im Geschäft und jede digitale Zahlung erst möglich macht.

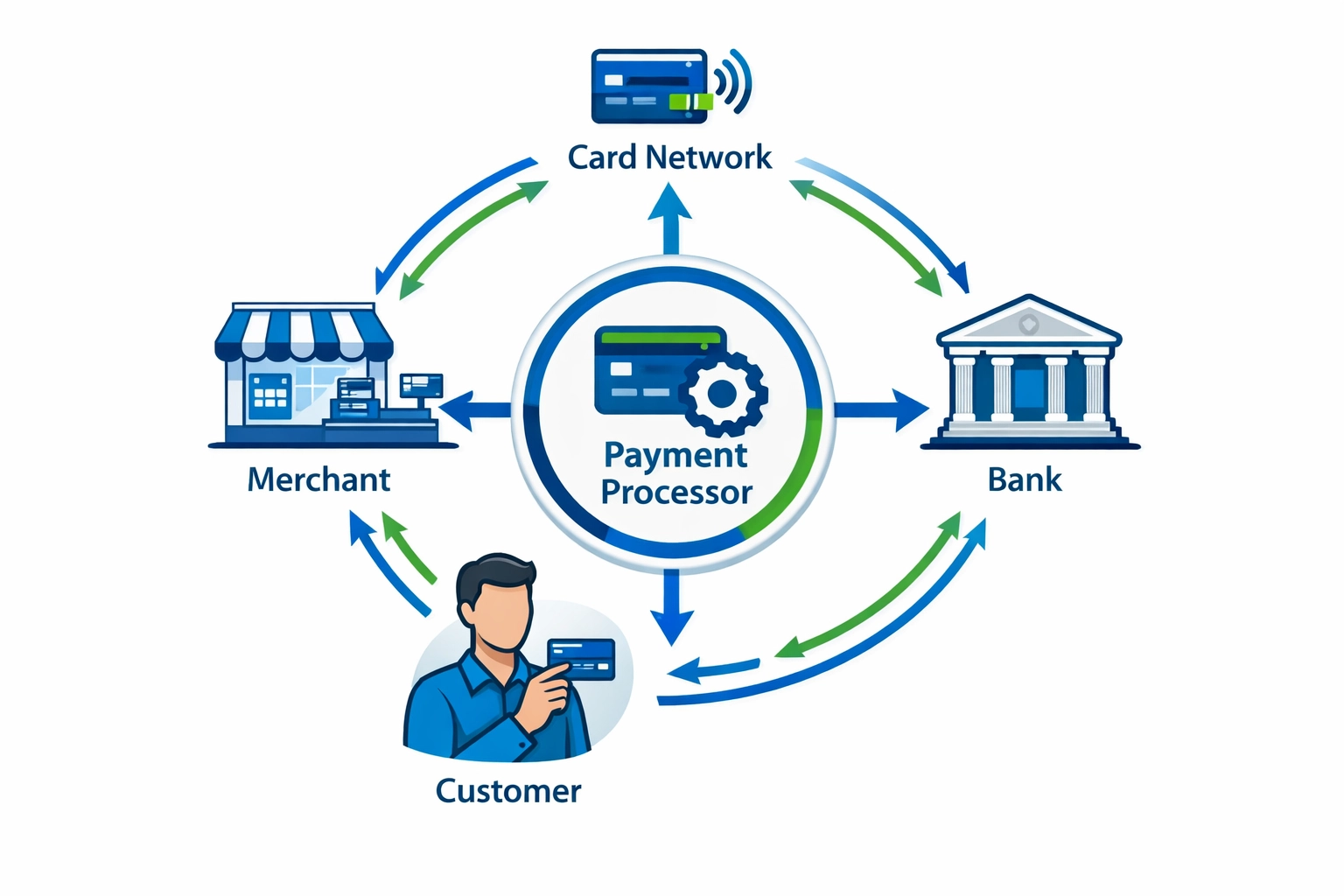

Im Zahlungsökosystem sind mehrere spezialisierte Teilnehmer involviert, die alle eine entscheidende Rolle für einen reibungslosen und sicheren Ablauf der Transaktionen spielen. Wer diese Akteure versteht, erkennt die Komplexität der Zahlungsabwicklung und weiß, warum jede Partei für eine vollständige Lösung notwendig ist.

| Akteur | Rolle | Verantwortung |

|---|---|---|

| Kunde | Initiiert die Transaktion | Gibt Zahlungsdaten und Geldmittel an |

| Händler | Verkauft Produkte/Dienstleistungen | Akzeptiert Zahlungen und erfüllt Bestellungen |

| Zahlungsabwickler | Leitet Transaktionsdaten weiter | Überträgt Informationen sicher zwischen allen Parteien |

| Payment Gateway | Erfasst Zahlungsdaten | Verschlüsselt und überträgt Kartendaten sicher |

| Kartennetzwerke | Legen Regeln und Standards fest | Visa, Mastercard, Amex betreiben Transaktionssysteme |

| Herausgebende Bank | Gibt die Karte des Kunden aus | Genehmigt/Lehnt Transaktionen ab, verwahrt Kundengelder |

| Akquirierende Bank | Führt das Händlerkonto | Empfängt Gelder und zahlt sie an das Händlerkonto aus |

Alle diese Parteien arbeiten Hand in Hand und bilden ein Staffelsystem, in dem Zahlungsdaten vom Kunden über das System des Händlers durch die Kartennetzwerke bis zur ausgebenden Bank zur Genehmigung und dann über die akquirierende Bank zurück zum Händlerkonto fließen. Dieses koordinierte Zusammenspiel gewährleistet, dass Transaktionen autorisiert, geprüft und korrekt abgewickelt werden – bei höchster Sicherheit während des gesamten Prozesses.

Die Zahlungsabwicklung folgt einer präzisen Abfolge von Schritten, die zur Autorisierung meist in nur 2-3 Sekunden abgeschlossen sind, während die endgültige Abwicklung länger dauert. So läuft eine typische Transaktion durch das System:

Initiierung der Autorisierung – Sobald ein Kunde seine Zahlungsdaten eingibt (per Karte, Kontaktlos oder online), erfasst das System des Händlers diese und sendet sie über ein sicheres Payment Gateway an den Zahlungsabwickler. Das Gateway verschlüsselt alle sensiblen Daten für die sichere Übertragung.

Transaktionsvalidierung – Der Zahlungsabwickler leitet die verschlüsselten Daten an das jeweilige Kartennetzwerk (Visa, Mastercard usw.) weiter, welches sie zur Bank des Kunden schickt. Die Bank prüft: Ist die Karte aktiv? Sind genügend Mittel vorhanden? Entspricht die Transaktion dem üblichen Verhalten des Karteninhabers? Stimmen Sicherheitscodes und Rechnungsadresse?

Antwort auf die Autorisierung – Innerhalb von Sekunden sendet die Bank eine Genehmigung oder Ablehnung zurück über das Netzwerk an den Abwickler und Händler. Bei Genehmigung wird ein Autorisierungscode als Nachweis generiert, bei Ablehnung ein Grundcode (z. B. unzureichendes Guthaben, Betrugsverdacht).

Abwicklungsprozess (Settlement) – Die Autorisierung überträgt das Geld nicht sofort, sondern reserviert den Betrag auf dem Kundenkonto. Am Tagesende erstellt das Händlersystem einen Batch aller genehmigten Transaktionen und übermittelt diesen zur Abwicklung an den Abwickler. Dieser leitet die Transaktionen an die Kartennetzwerke weiter, die mit den Banken kommunizieren und die Überweisungen finalisieren.

Gutschrift der Mittel – Nach Abschluss der Abwicklung gelangen die Gelder von den ausgebenden Banken über die Netzwerke und den Abwickler zur akquirierenden Bank, die diese auf das Geschäftskonto des Händlers einzahlt. Je nach Anbieter und Service dauert dies meist 1-3 Werktage, manche bieten aber auch Auszahlungen am nächsten oder sogar am selben Tag gegen Gebühr an.

Obwohl Zahlungsabwickler und Akzeptanzbank (Acquirer) eng zusammenarbeiten, übernehmen sie unterschiedliche Aufgaben im Zahlungssystem. Viele Händler verwechseln diese Rollen, doch die Unterscheidung ist wichtig, um die richtigen Partner auszuwählen.

| Aspekt | Zahlungsabwickler | Akzeptanzbank |

|---|---|---|

| Hauptaufgabe | Leitet Transaktionsdaten sicher weiter | Richtet Händlerkonten ein und verwaltet sie |

| Beziehung zum Händler | Oft indirekt, häufig über den Acquirer | Direkte Beziehung, unterzeichnet den Händlervertrag |

| Risikomanagement | Fokus auf Transaktionssicherheit und Betrugsprävention | Prüft Bonität des Händlers, trägt Betrugsrisiko |

| Datenverarbeitung | Überträgt und verschlüsselt Zahlungsdaten | Speichert Händlerdaten und Abrechnungsinformationen |

| Abwicklung | Koordiniert den Abwicklungsprozess | Empfängt Gelder und zahlt sie aus |

Zahlungsabwickler kümmern sich hauptsächlich um die technische Seite der Transaktionsverarbeitung – sie sorgen für den sicheren und effizienten Datenfluss zwischen allen Beteiligten. Dazu gehören Verschlüsselung, Tokenisierung und Betrugserkennung. Akzeptanzbanken hingegen sind lizenzierte Finanzinstitute, die die Geschäftsbeziehung mit Händlern führen, Konten prüfen, Risiken bewerten, Rückbuchungen (Chargebacks) managen und das Händlerkonto führen. Viele moderne Zahlungsdienstleister wie PostAffiliatePro vereinen beide Funktionen, sodass Händler alles aus einer Hand bekommen.

Zahlungsabwickler setzen mehrere Sicherheitsebenen ein, um sensible Karteninhaberdaten zu schützen und Betrug vorzubeugen. Diese Maßnahmen sind gesetzlich und durch Branchenstandards vorgeschrieben.

PCI DSS-Compliance – Der Payment Card Industry Data Security Standard (PCI DSS) ist ein verpflichtender Sicherheitsrahmen, den alle Zahlungsabwickler einhalten müssen. Er schreibt die Verschlüsselung von Kartendaten, regelmäßige Sicherheitstests, Zugangskontrollen und umfassende Überwachung vor. Anbieter mit PCI Level 1-Zertifizierung lassen sich jährlich von qualifizierten Sicherheitsexperten prüfen und erfüllen über 300 Einzelanforderungen.

Verschlüsselung und Tokenisierung – Zahlungsabwickler verschlüsseln Kartendaten während der Übertragung, sodass abgefangene Daten unbrauchbar sind. Die Tokenisierung ersetzt gespeicherte Kartennummern durch zufällige Zeichenfolgen, sodass Händler keine echten Kartendaten speichern.

Betrugserkennungssysteme – Moderne Anbieter nutzen Künstliche Intelligenz und Machine Learning, um verdächtige Transaktionsmuster in Echtzeit zu erkennen. So können unübliche Käufe, Transaktionen aus Hochrisikoländern und andere Auffälligkeiten identifiziert und noch vor Abschluss abgelehnt werden.

Management von Rückbuchungen – Wenn Kunden Transaktionen bei ihrer Bank reklamieren, unterstützen Zahlungsabwickler Händler mit Tools zur Nachverfolgung, Beweissicherung und Einreichung überzeugender Antworten. Dieser Schutz ist entscheidend, da Rückbuchungen erhebliche finanzielle Verluste und Imageschäden verursachen können.

Jede Transaktion, die über einen Zahlungsabwickler läuft, verursacht mehrere Gebühren, die auf verschiedene Beteiligte verteilt werden. Wer diese Kosten versteht, kann Anbieter besser vergleichen und günstige Konditionen aushandeln.

| Gebührentyp | Beschreibung | Empfänger |

|---|---|---|

| Interchange-Gebühren | Grundkosten, von Kartennetzwerken festgelegt | Herausgebende Bank |

| Assessment-Gebühren | Gebühren für Netzwerkbetrieb und -instandhaltung | Kartennetzwerke (Visa, Mastercard usw.) |

| Abwickler-Aufschlag | Gewinnmarge des Zahlungsabwicklers | Zahlungsabwickler |

| Monatliche Gebühren | Gebühren für Kontoführung und Service | Zahlungsabwickler |

| PCI-Compliance-Gebühren | Kosten für Einhaltung der Sicherheitsstandards | Zahlungsabwickler |

| Chargeback-Gebühren | Gebühren für die Bearbeitung von Rückbuchungen | Zahlungsabwickler |

Zahlungsabwickler bieten meist drei Preismodelle an: Interchange-Plus berechnet einen festen Aufschlag auf die Interchange-Gebühr der Kartennetzwerke und schafft so Transparenz. Pauschalpreis-Modelle verlangen denselben Prozentsatz für jede Transaktion, unabhängig vom Kartentyp – das vereinfacht die Kalkulation, kann aber bei Premiumkarten teurer werden. Gestaffelte Modelle ordnen Transaktionen “qualifiziert”, “mittelqualifiziert” und “nicht qualifiziert” zu, mit jeweils eigenen Sätzen – das ist ein Mittelweg, aber weniger transparent. Die günstigste Option hängt von Umsatz, Kartenmix und Art des Geschäfts ab. Händler mit hohem Volumen profitieren meist von Interchange-Plus, kleinere Unternehmen mit unregelmäßigem Umsatz bevorzugen oft die Einfachheit von Pauschalpreisen.

Die Auswahl des Zahlungsabwicklers ist eine wichtige Entscheidung mit Auswirkungen auf Abläufe, Kosten und Kundenerlebnis. Folgende Faktoren sollten Ihre Wahl leiten:

Integrationsfähigkeit ist entscheidend – der Anbieter sollte sich nahtlos in bestehende Systeme wie POS, E-Commerce, Buchhaltung und Lagerverwaltung einbinden. Sicherheitsfunktionen müssen umfassend sein: PCI DSS-Compliance, Verschlüsselung, Tokenisierung, Betrugserkennung. Wettbewerbsfähige Preise sind wichtig, achten Sie aber auf die Gesamtkosten und nicht nur die Prozentsätze: Berücksichtigen Sie alle Gebühren, auch monatliche, für Rückbuchungen und Compliance. Kundensupport sollte kompetent, erreichbar und über mehrere Kanäle verfügbar sein. Skalierbarkeit stellt sicher, dass Ihr System mitwächst. Lösungen wie PostAffiliatePro kombinieren Zahlungsabwicklung und Affiliate-Management, sodass Sie Affiliate-Auszahlungen, Provisionsverfolgung und Zahlungsmanagement bequem auf einer Plattform erledigen – ohne mehrere Dienstleister koordinieren zu müssen.

Die Zahlungslandschaft entwickelt sich rasant weiter, ständig entstehen neue Methoden und Technologien. Zahlungsabwickler müssen diese Vielfalt unterstützen, um Kundenerwartungen zu erfüllen und alle Absatzchancen zu nutzen.

Digitale Wallets – Apple Pay, Google Pay & Co. machen inzwischen über 50 % der weltweiten E-Commerce-Transaktionen aus. Diese kontaktlosen Zahlarten bieten Komfort und Sicherheit und müssen von modernen Anbietern unterstützt werden.

Buy Now, Pay Later (BNPL) – Dienste wie Klarna und Afterpay wachsen besonders bei jüngeren Zielgruppen stark. Immer mehr Zahlungsabwickler integrieren BNPL-Optionen, um Händlern Zugang zu dieser Zahlungsart zu verschaffen.

Echtzeitzahlungen – Netzwerke wie RTP (USA) oder UPI (Indien) ermöglichen sofortige Abwicklung und umgehen klassische Kartensysteme. Innovative Anbieter setzen zunehmend auf diese schnellen Zahlungswege.

Mobile Zahlungsabwicklung – Mobile POS-Systeme und Lesegeräte erlauben es Händlern, überall Zahlungen anzunehmen, nicht nur stationär. Diese Flexibilität wird für Handel, Gastronomie und Dienstleister immer wichtiger.

Kryptowährungen und tokenisierte Zahlungen – Noch im Entstehen, aber Stablecoins und tokenisierte Bankeinlagen werden von großen Netzwerken pilotiert und könnten künftig globale Zahlungen erleichtern.

Die Zukunft der Zahlungsabwicklung gehört Anbietern, die sich schnell an neue Trends anpassen und gleichzeitig Sicherheit und Compliance gewährleisten. Händler sollten Anbieter wählen, die aktiv in neue Technologien investieren und sich zur Unterstützung neuer Zahlungsmethoden bekennen.

Ein Payment Gateway ist die Technologie, die Kartendaten sicher erfasst und verschlüsselt, bevor sie an den Abwickler gesendet werden. Ein Zahlungsabwickler übernimmt die Autorisierung und Abwicklung von Transaktionen, indem er Daten zwischen Händlern, Kartennetzwerken und Banken weiterleitet. Die meisten Online-Unternehmen benötigen beide Dienste, die jedoch oft gemeinsam von Zahlungsdienstleistern angeboten werden.

Die Autorisierung einer Transaktion dauert in der Regel 2-3 Sekunden, in denen der Abwickler die Verfügbarkeit der Mittel bei der Bank des Kunden prüft. Die Abwicklung – also der tatsächliche Geldtransfer auf Ihr Konto – dauert bei Standardabwicklung 1-3 Werktage. Einige Anbieter bieten gegen Gebühr auch schnellere Optionen wie Auszahlung am nächsten Tag oder am selben Tag an.

PCI DSS (Payment Card Industry Data Security Standard) ist ein verpflichtender Sicherheitsrahmen, den alle Zahlungsabwickler einhalten müssen, um Kartendaten zu schützen. Er schreibt Verschlüsselung, regelmäßige Sicherheitstests, Zugangskontrollen und Überwachung vor. Die Nichteinhaltung kann zu erheblichen Geldstrafen und Imageschäden für Ihr Unternehmen führen.

Ja, moderne Zahlungsabwickler unterstützen Kreditkarten, Debitkarten, digitale Wallets (Apple Pay, Google Pay), Banküberweisungen, elektronische Schecks und immer häufiger auch BNPL-Dienste. Die Unterstützung mehrerer Zahlungsarten erhöht die Conversion-Rate und Kundenzufriedenheit, da Kunden auf ihre bevorzugte Weise bezahlen können.

Interchange-Gebühren sind die Grundkosten, die von Kartennetzwerken (Visa, Mastercard usw.) für die Verarbeitung von Kartentransaktionen festgelegt werden. Diese Gebühren gehen an die herausgebende Bank und betragen typischerweise 1-3 % des Transaktionsbetrags. Die Sätze werden von den Kartennetzwerken festgelegt, nicht von einzelnen Abwicklern – diese berechnen jedoch einen eigenen Aufschlag.

Zahlungsabwickler setzen verschiedene Methoden zur Betrugsprävention ein, darunter Verschlüsselung, Tokenisierung, Echtzeit-Transaktionsüberwachung, KI-basierte Anomalieerkennung, Adressprüfung, CVV-Checks und 3D Secure-Authentifizierung. Diese Werkzeuge arbeiten zusammen, um verdächtige Muster zu erkennen und potenziell betrügerische Transaktionen noch vor Abschluss abzulehnen.

Wichtige Faktoren sind wettbewerbsfähige Preise (vergleichen Sie die Gesamtkosten, nicht nur die Sätze), Integration mit Ihren bestehenden Systemen, umfassende Sicherheitsfunktionen, reaktionsschneller Support, Skalierbarkeit für Wachstum und Unterstützung der von Ihren Kunden bevorzugten Zahlungsmethoden. Prüfen Sie auch, ob der Abwickler Zusatzfunktionen wie Analysen, Abonnements oder Affiliate-Management bietet.

Ja, Zahlungsabwickler sind streng reguliert. Sie müssen PCI DSS-Sicherheitsstandards, Geldwäschegesetzgebung (AML), Know Your Customer (KYC)-Anforderungen und je nach Standort unterschiedliche Finanzvorschriften einhalten. Seriöse Anbieter unterziehen sich regelmäßigen Audits und halten Zertifizierungen zur Einhaltung der Vorschriften bereit.

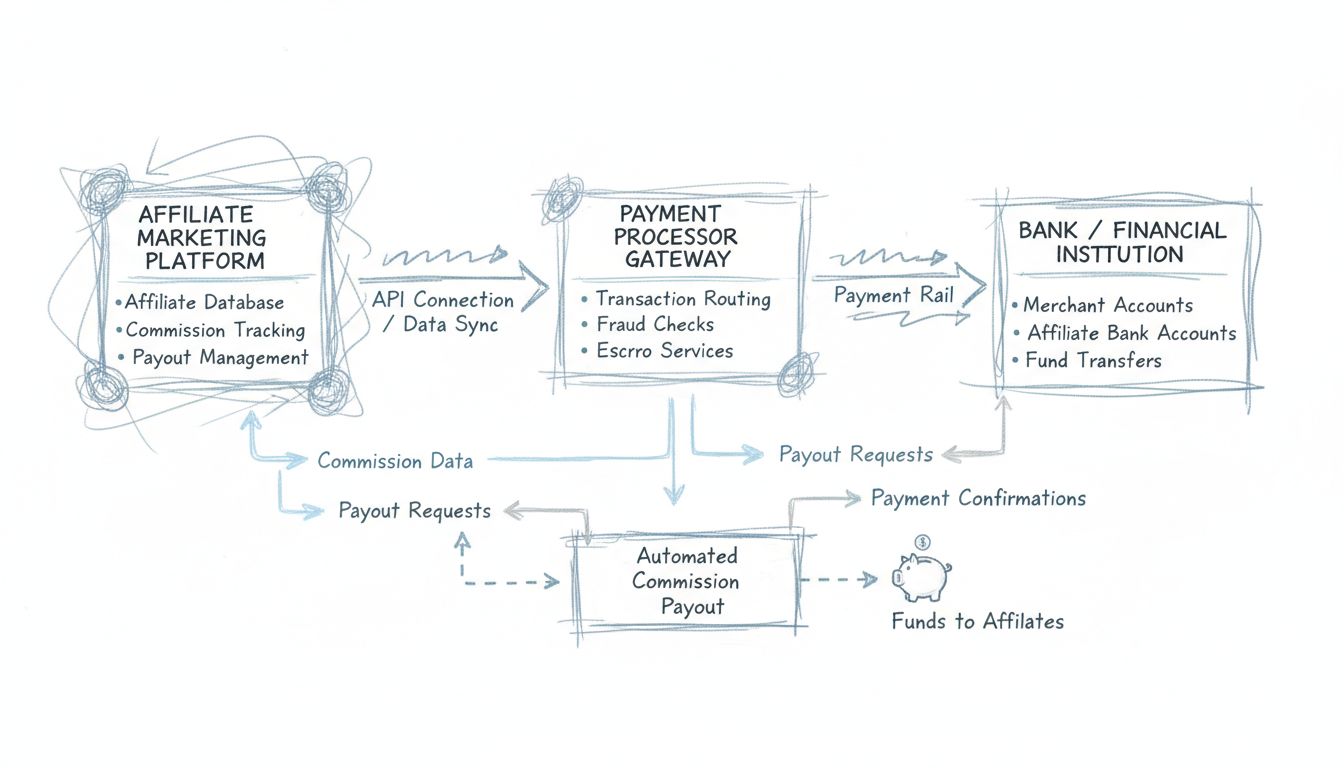

Verwalten Sie Affiliate-Zahlungen effizient mit unserer integrierten Zahlungslösung. Automatisieren Sie Auszahlungen, verfolgen Sie Transaktionen, stellen Sie Compliance sicher und wachsen Sie mit Ihrem Affiliate-Programm – alles auf einer leistungsstarken Plattform.

Erfahren Sie, was Zahlungsabwickler sind, wie sie funktionieren und warum sie für Auszahlungen an Affiliates unerlässlich sind. Verstehen Sie das Zahlungssystem...

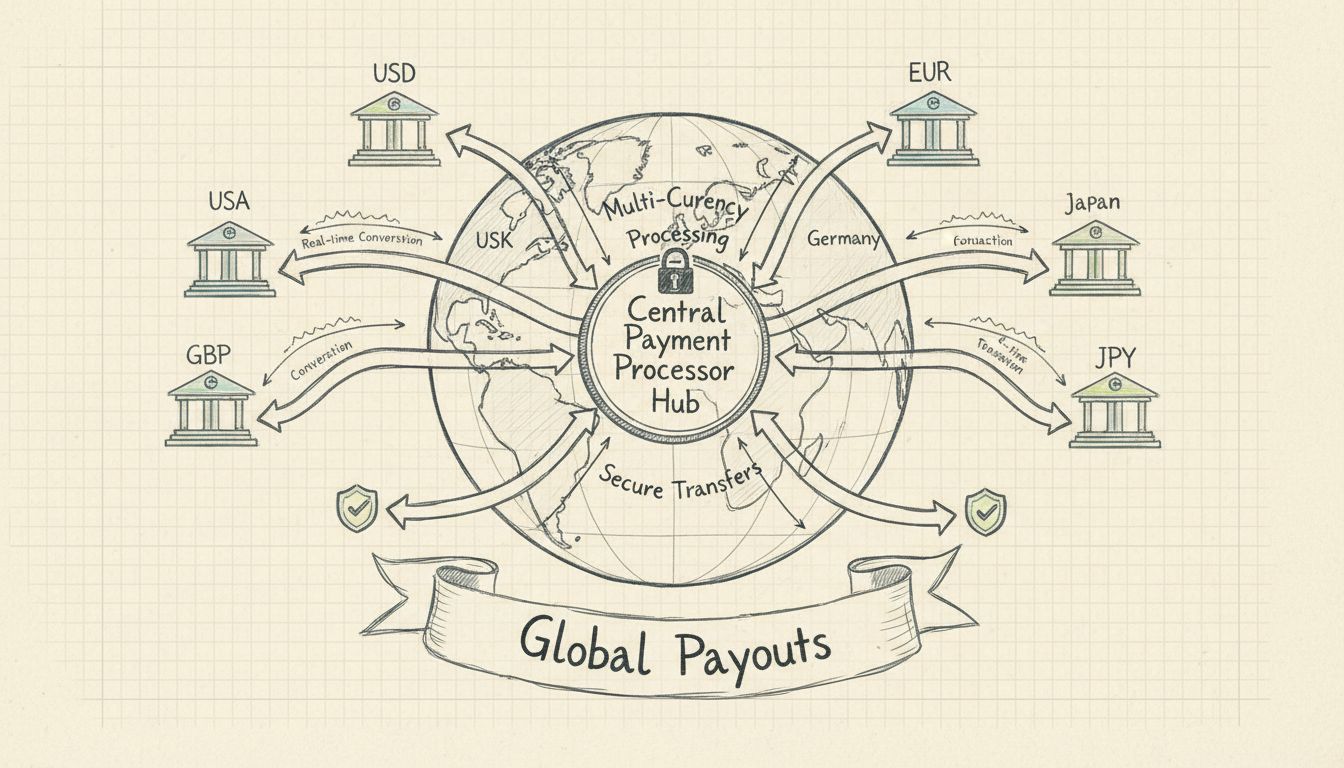

Erfahren Sie, wie Zahlungsabwickler internationale Affiliate-Auszahlungen mit Multiwährungsunterstützung, automatisierten Umrechnungen und sicheren globalen Übe...

Erfahren Sie, wie Sie Zahlungsabwickler mit Affiliate-Marketing-Software integrieren, um automatische Provisionsauszahlungen zu ermöglichen. Entdecken Sie APIs,...